Mitte 2014 war ich sicher: Jetzt ist der richtige Zeitpunkt, mein erstes Unternehmen Absolventa zu verkaufen. Ich hatte in der jüngeren Vergangenheit einige Gespräche geführt, in denen regelmäßig der Satz „Coole Company habt ihr da aufgebaut. Wenn ihr verkaufen wollt, sagt Bescheid“ gefallen war. Es gab noch kein konkretes Angebot, aber ich hatte das Gefühl, dass ein schöner Exit möglich wäre.

Im Gesellschafterkreis haben wir uns dann einstimmig dazu entschlossen, einen Verkaufsprozess zu starten.

„Dank M&A-Berater haben sich zwei Käufer hochgeboten.“

Da ich damals keine Erfahrungen im Unternehmensverkauf hatte, entschied ich mich dafür, eine M&A-Beratung zu mandatieren. Mein Auftrag lautete: Zeige mir potenzielle KäuferInnen, die ich bisher noch nicht kenne und hilf mir, in einem strukturierten Prozess einen Bieterwettstreit zu erzeugen, der zum höchstmöglichen Verkaufspreis führt. Dieser klare Auftrag hat für mich gut funktioniert: Am Ende boten sich zwei Käufer hoch, die ich selbst so nicht auf dem Radar gehabt hätte.

Mittlerweile habe ich mehr Erfahrung und selbst Unternehmerfreunde als Berater dabei unterstützt, ihre Company zu verkaufen. Auf diese Weise konnte ich auch selbst einmal in die Rolle eines M&A-Beraters schlüpfen.

Was gute M&A-BeraterInnen auszeichnet, erlebe ich heute bei FLEX Capital aus einer dritten Perspektive: Entweder zeigen sie uns interessante Unternehmen, die zum Verkauf stehen oder wir mandatieren sie für den Verkauf unserer Portfoliounternehmen.

Die Basiskompetenz der M&A-BeraterInnen

M&A-BeraterInnen können bei diversen Aufgaben im Verkaufsprozess sinnvoll unterstützen. Nicht jede Beraterin oder jeder Berater hat in jedem Bereich die gleiche Kompetenz. Deshalb sollten GründerInnen sich überlegen, welches Profil ein/e BeraterIn mitbringen sollten.

Wobei M&A-BeraterInnen unterstützen

Das Leistungsspektrum der BeraterInnen reicht dabei von einfachen unterstützenden Tätigkeiten bis hin zur Begleitung komplexer Verhandlungen. Hier eine kleine Übersicht:

- Entwicklung der Equity Story

- Erarbeiten der Verkaufsunterlagen

- Aufbereitung des Datenraums

- Identifizierung und Ansprache potenzieller KäuferInnen

- Aufsetzen des Verkaufsprozesses

- Sichtung und Bewertung der eingehenden Angebote

- Unterstützung bei der Angebotsverhandlung

- BeraterIn und SparringspartnerIn während des Verkaufsprozesses

Managementteams, die ihr Unternehmen gebootstrapped, noch nie einen echten Businessplan erstellt und keine Erfahrung im InvestorInnenkontakt haben, brauchen andere M&A-BeraterInnen als Gründerteams, die bereits drei Finanzierungsrunden durchgezogen haben. Im ersten Fall müssen die BeraterInnen bei den Basics hands-on unterstützen. Im zweiten Fall liegen in der Regel gut aufbereitete Geschäftsunterlagen in der Schublade und die ManagerInnen sind geübt darin, ihre Company zu präsentieren.

In meiner Erfahrung ist jede M&A-Beraterin und jeder Berater in der Lage, Verkaufsunterlagen zusammenzustellen, einen Businessplan zu erstellen und einen Datenraum aufzubereiten. Das grundlegende Handwerkszeug beherrschen alle, aber es gibt Kompetenzen, in denen sich die BeraterInnen unterscheiden.

Was erstklassige ExpertInnen mitbringen

UnternehmerInnen, die mehr von ihrer Beraterin oder ihrem Berater erwarten als das Basisprogramm, sollten meiner Erfahrung nach folgende Themen im Blick behalten:

- Relevanter Deal-Track-Record: Hat die Beraterin oder der Berater in der jeweiligen Branche schon Verkäufe begleitet? Kennt er oder sie die KäuferInnen und weiß, worauf sie Wert legen? Ist er oder sie mit Trends in der Branche vertraut?

- Internationaler Footprint: Wenn UnternehmerInnen ausländische BieterInnen miteinbeziehen wollen, sollte die Beraterin oder der Berater internationale Erfahrung und vor allem Kontakte mitbringen. Ein erster Schritt ist, dass M&A-BeraterInnen eine Kooperation mit einer US-amerikanischen M&A-Boutique nachweisen. Noch besser ist es, wenn die Beraterin oder der Berater Teil eines globalen Teams ist, das auf einer gemeinsamen Gewinn-und-Verlustrechnung arbeitet, sodass internationale Partner ein Eigeninteresse haben, den deutschen Deal erfolgreich abzuschließen. Allerdings ist ein internationaler Footprint auch nicht für jeden Deal zentral: Eine kleinere deutsche Firma mit nationalem Geschäft ist ggf. mit einer/einem auf den deutschen Markt spezialisierten BeraterIn besser beraten.

- Schlagkräftige Organisation: Kleine M&A-Boutiquen sind nicht per se schlecht. Allerdings müssen sie über ausreichend Ressourcen verfügen, um auch unter Zeitdruck verschiedene BieterInnen managen zu können. Wenn mehrere Due-Diligence-Prozesse parallel laufen, drohen bei zu kleinen Boutiquen Verzögerungen, die im schlechtesten Fall zum Absprung von InvestorInnen führen.

- Gute Arbeitsmoral: M&A ist ein stressiges Geschäft, indem eine Nine-to-Five-Mentalität selten Erfolge erzielt. BeraterInnen müssen bereit sein, für ihre KundInnen die Extrameile zu gehen.

- Vertrauenswürdige Verkäuferpersönlichkeit: Vor der Mandatierung sollten UnternehmerInnen fragen, wer der betreuende Berater oder die Beraterin sein wird und diesen kennenlernen. Teilweise treten BeraterInnen wie VersicherungsmaklerInnen auf – und vergraulen damit potenzielle KäuferInnen. Eine gute Beraterin oder ein guter Berater kennt die M&A-Agenda des Interessenten und kann mit ihr oder ihm auf Augenhöhe kommunizieren.

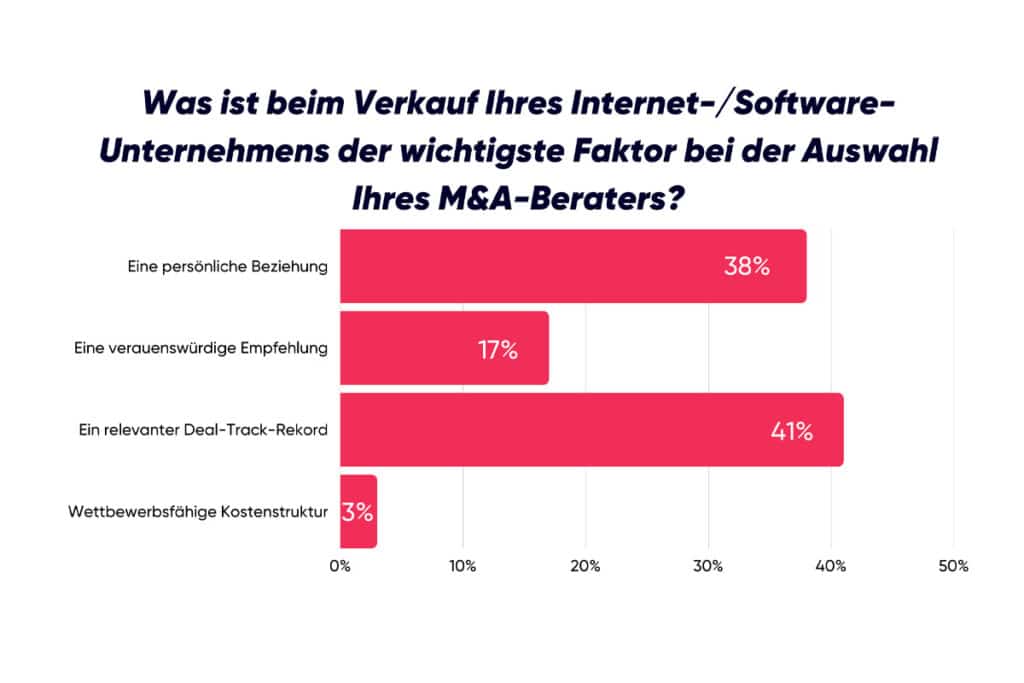

Zwei Faktoren mit Abstand am wichtigsten

Welche Kriterien sind für UnternehmerInnen in der Praxis am wichtigsten? In meinem LinkedIn-Netzwerk habe ich dazu eine Umfrage gemacht. Mit 29 Teilnehmenden über verschiedene Gruppen hinweg sind die Antworten zwar nicht repräsentativ, aber dennoch in ihrer Eindeutigkeit interessant: 41 Prozent nannten einen relevanten Track-Record als wichtigstes Kriterium für die Wahl der Beraterin oder des Beraters, gefolgt von einer gewachsenen persönlichen Beziehung (38 Prozent). Empfehlungen spielen mit 17 Prozent eine untergeordnete Rolle. Die Gebührenstruktur liegt weit abgeschlagen auf dem letzten Platz.

Die Ergebnisse decken sich mit meiner Einschätzung. Wer seine Beraterin oder seinen Berater schon lange kennt, kann gut einschätzen, wie es um die Arbeitsmoral steht, ob die Gespräche auf Augenhöhe stattfinden und wie die Firma strukturiert ist. Und hat der/die BeraterIn schon relevante Deals geschlossen, kennt er/sie den jeweiligen Markt und seine KäuferInnen dann wird dein Verkaufsprozess auch erfolgreich strukturieren werden können.

Noch ein Wort zu den Kosten: Ja, gute BeraterInnen sind nicht billig, in meiner Erfahrung aber ihr Geld wert. Es lohnt sich nicht, Honorare bis an die Schmerzgrenze zu drücken. Das führt im Zweifelsfall dazu, dass dein Deal im Verhältnis zu den anderen gerade laufenden Mandaten weniger Priorität genießt.

Denk stattdessen lieber über Fee-Modelle nach, die BeraterInnen Anreize für Überperformance bieten. So sind alle Beteiligten motiviert, zügig einen lukrativen Verkauf zu erzielen. Ohnehin solltest du skeptisch werden, wenn die Preisstruktur von BeraterInnen deutlich unter dem üblichen Marktniveau liegt oder BeraterInnen sich massiv im Preis herunterhandeln lassen. Denn es gilt der alte Spruch: „Pay peanuts, get monkeys.“

Frühe Gespräche, lukrative Exits

Für UnternehmerInnen gibt es viele Gründe, die für die Unterstützung durch eine/n M&A-BeraterIn sprechen. Damit sich die Investition auszahlt, sollten GründerInnen sich Zeit für die Auswahl nehmen. Im besten Fall baust du frühzeitig Beziehungen zu potenziell passenden BeraterInnen auf.

Renommierte BeraterInnen sprechen für sie relevante Unternehmen oft auch selbst früh an. Auf diese Gesprächsangebote solltest du eingehen, selbst wenn deine Company noch zu klein für einen Exit ist. Du erfährst so, was in deiner Branche in puncto M&A gerade passiert, wie die aktuellen Bewertungsniveaus liegen und worauf KäuferInnen Wert legen. All diese Informationen helfen dir, als CEO die weitere strategische Ausrichtung deines Unternehmens zu planen, um in zwei, drei Jahren dann einen wirklich erfolgreichen Exit hinzulegen.